2025年一季度,中国空调市场在政策环境、消费需求变迁与国际形势的多重影响下,呈现出复杂多元的发展图景。“以旧换新” 政策的重启虽提前布局市场节奏,却未能打破终端零售市场的平淡局面,销量与规模双双小幅下滑。在对外出口方面,尽管一季度出口仍保持增长惯性,但美国关税政策的骤然加码,为行业未来发展蒙上阴影,内销竞争或将因出口受阻而进一步升级。在此背景下,空调行业正站在转型与突破的关键节点,亟待探寻新的增长路径与竞争策略。

产业链篇

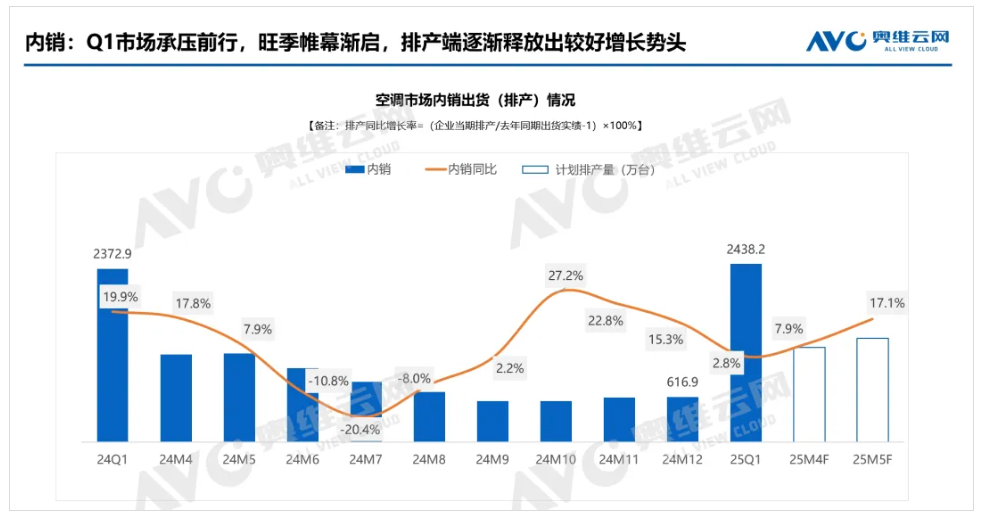

从内销的角度来看,2025年一季度,中国空调内销市场实现 2438.2 万台出货规模,同比微增 2.8%。2025年家电换新政策持续加码,厂商对市场预期提升,但受去年同期基数较高影响,2025年一季度空调内销增长面临较大压力。因此,当前内销排产虽保持正向增长,但增速相对趋缓。

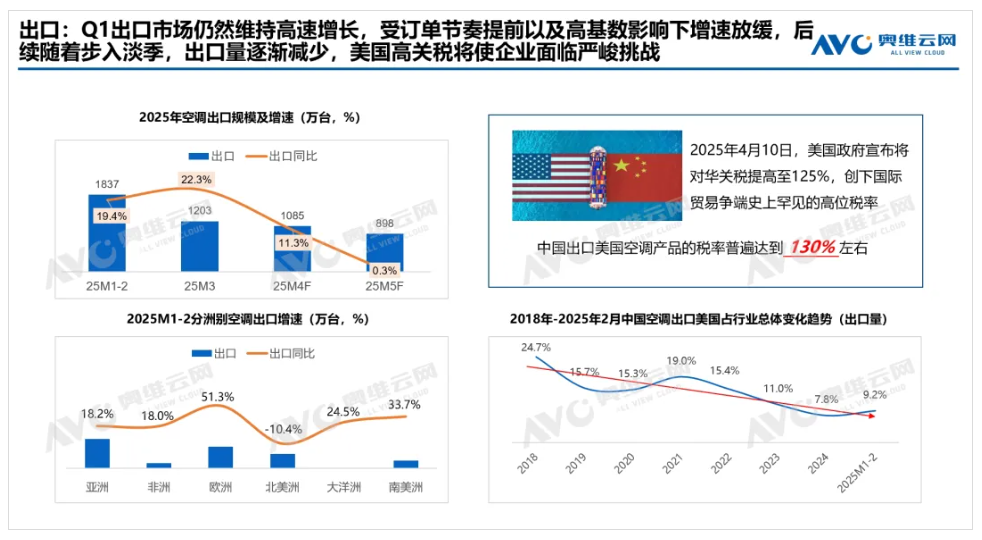

从出口的角度来看,2025年一季度中国空调出口延续良好增长态势,一季度累计出口3040万台,其中3月出口量达1203万台,同比增长22.3%。从数据可以看到,尽管,2025年4月美国政府宣布对华大幅增加关税,但该政策尚未对2025年一季度的空调出口业务造成实质性冲击。

零售篇

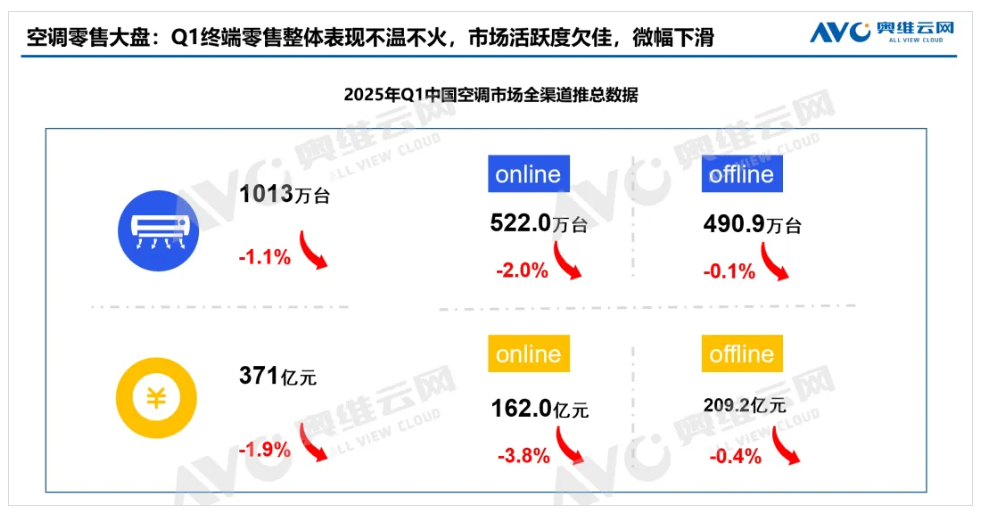

行业大盘:2025年一季度终端零售市场表现平淡,活跃度不足

2025年3月,“以旧换新” 政策再度加码。受资源竞争驱动,空调零售市场销售节奏较往年有所提前。然而,2025年一季度终端零售市场表现平淡,活跃度不足,整体呈现微幅下滑态势。根据奥维云网推总数据显示,一季度中国空调市场销量为1013万台,销售规模达371亿元量额,同比均出现小幅下降 。

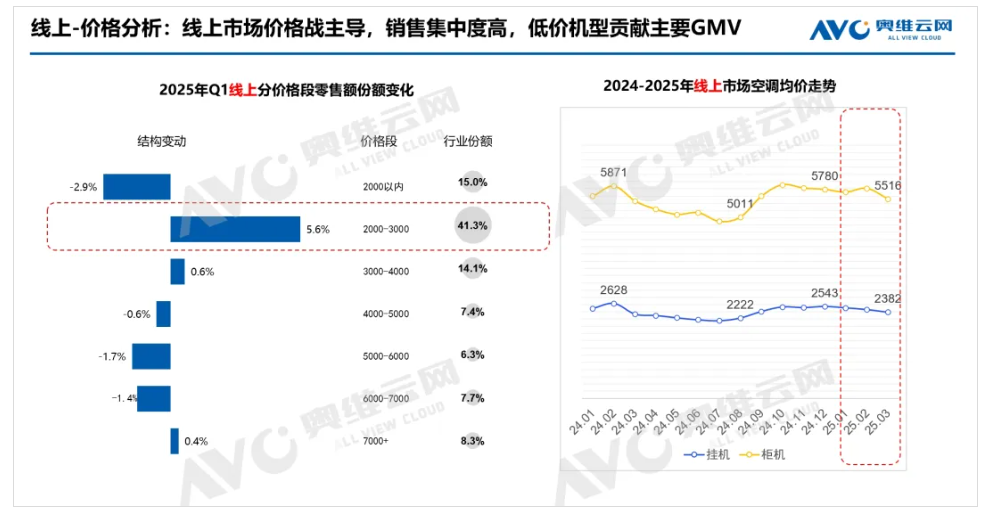

产品结构:线上市场2K-3K价格段份额提升明显;线下市场中高端产品结构升级

从价格维度来看,2025年一季度,空调市场线上线下产品均价呈现明显分化态势。线上市场以中低端机型为主导,2K-3K元价格段表现尤为突出,2025年一季度该价格区间市场份额高达41.3%,同比增长5.6%,成为增速最快且份额最高的价格区间。可见,当下2K-3K元价格段已成为线上性价比机型的核心竞争领域。

在线下市场,产品价格走势稳定,整体价格波动率低于线上,且产品结构持续向中高端升级。据奥维云网统计数据显示,7.5K-11.5K价格段的柜机份额提升明显,较上年同期增长9.28个百分点;3K-5K价格段的挂机份额也同比提升1.59个百分点。

产品趋势篇

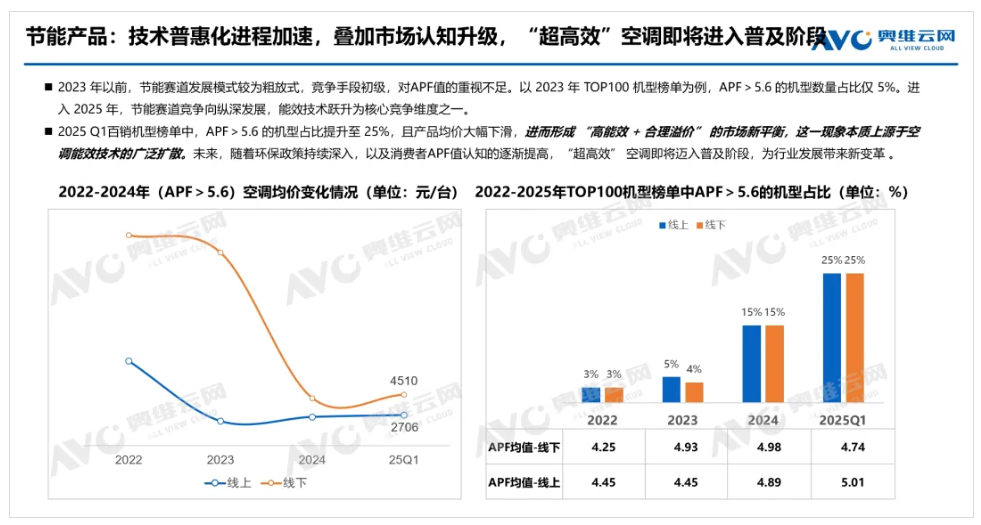

节能产品:“超高效”空调即将进入普及阶段

2023年前,空调节能赛道发展模式粗放,竞争手段局限于基础层面。进入 2025年,行业竞争格局发生明显转变,能效技术成为节能赛道中的核心竞争要素之一。根据2025年一季度百销机型榜单数据显示,APF>5.6的高能效机型占比提升至 25%,同时产品均价大幅下降,推动市场形成 “高能效+合理溢价” 的新平衡。这一转变的核心驱动力,在于空调能效技术的快速扩散与普及。未来,随着环保政策的持续推进,以及消费者对APF值认知的不断深化,“超高效” 空调产品将加速普及,有望重塑行业竞争格局,为空调市场带来新一轮变革。

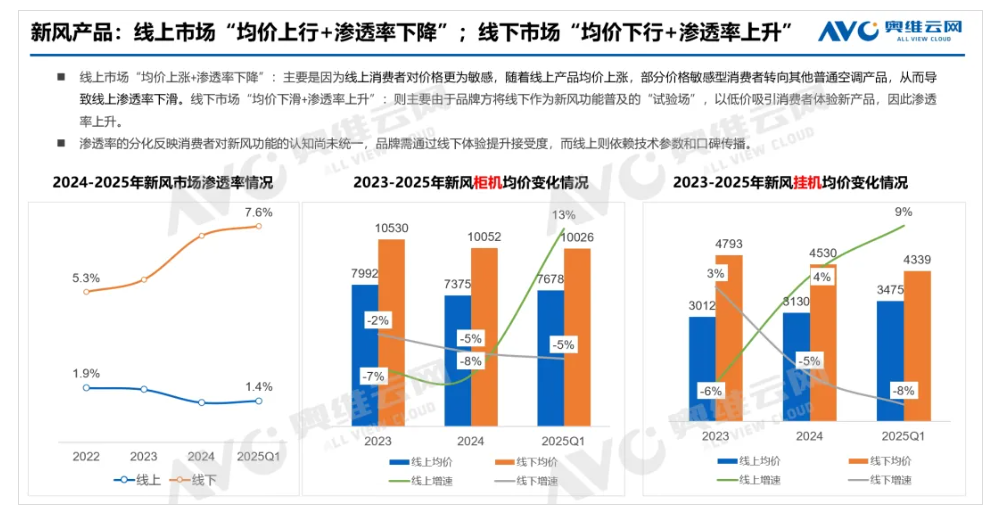

新风产品:线上“均价上涨+渗透率下滑”,线下“均价下行+渗透率上升”

在新风赛道,2025年一季度新风空调在线上、线下市场呈现出截然不同的发展态势:线上市场呈现 “均价上涨+渗透率下降” 的特征,主要原因在于线上消费者价格敏感度较高,随着新风空调线上均价攀升,部分对价格敏感的消费者转而选择普通空调产品,致使线上渗透率下滑;线下市场则表现为 “均价下滑+渗透率上升”,这主要是由于品牌方将线下渠道作为推广新风功能的重要阵地,通过降低产品价格吸引消费者体验,从而推动线下渗透率提升。

这种线上线下渗透率的分化,本质上反映出消费者对新风功能的认知尚未达成共识。在线下市场,品牌可依托实体体验增强消费者对新风功能的直观感受,进而提升产品接受度;而线上市场则需借助技术参数的专业解读和良好的用户口碑,逐步培育消费者对新风空调的市场需求 。

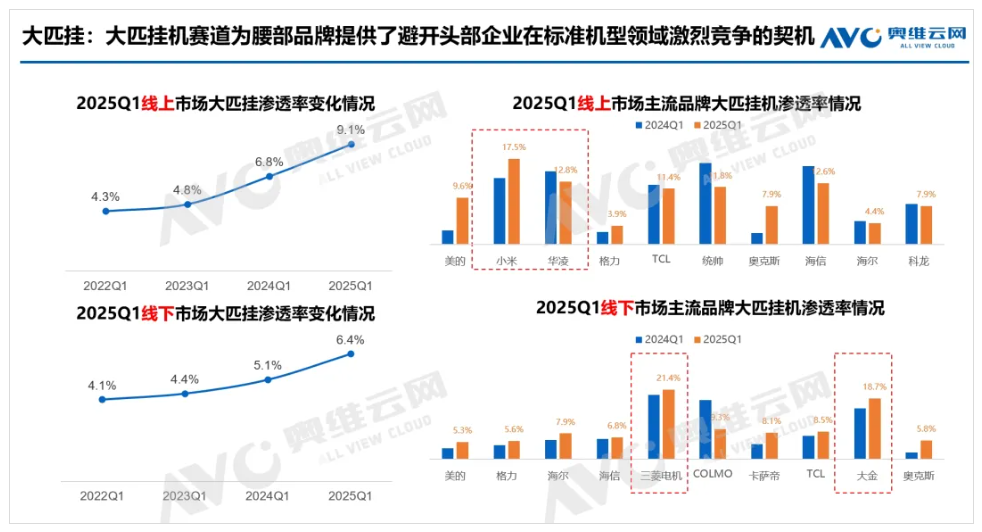

大匹挂产品:大匹挂机渗透率走高,腰部品牌抢占差异化增长高地

从大匹挂机品类的角度来看,2025年一季度,大匹挂机行业渗透率持续攀升,市场规模持续扩容;从品牌格局来看,头部品牌在该领域的渗透率明显低于腰部品牌。作为新兴细分赛道,大匹挂机为腰部品牌提供了差异化竞争路径,使其得以规避头部企业在标准机型市场的激烈竞争,从而开拓新的增长空间。

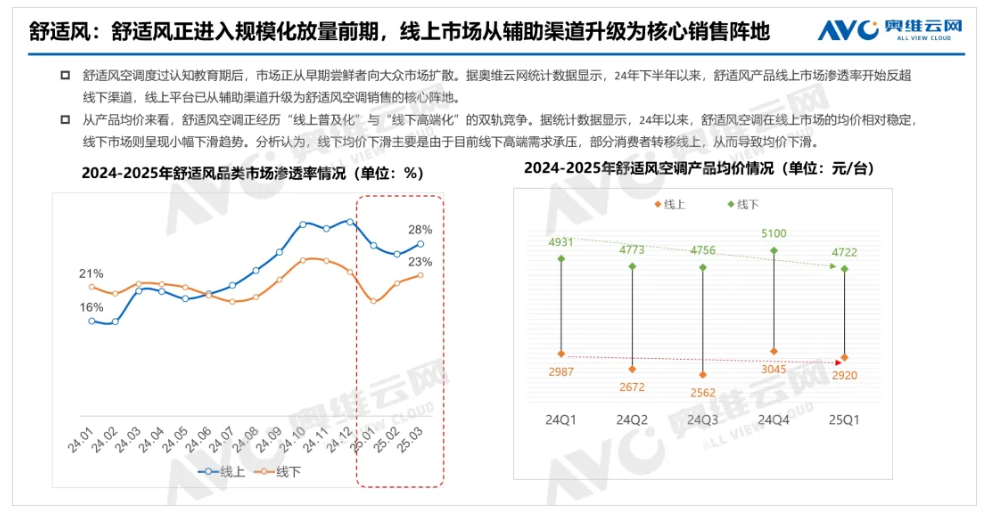

舒适风产品:舒适风空调步入放量前夜,“线上普及化”与“线下高端化”同步进行

在舒适风赛道,当前舒适风正进入规模化放量前期。舒适风空调度过认知教育期后,市场正从早期尝鲜者向大众市场扩散。从产品均价来看,舒适风空调正经历“线上普及化”与“线下高端化”的双轨竞争。据奥维云网统计数据显示,2024年以来,舒适风空调在线上市场产品均价相对稳定,而在线下市场产品均价则呈现波动下滑趋势。分析认为,线下均价下滑主要是由于线下高端需求承压,部分价格敏感型消费者转移线上,从而导致均价下滑。

品牌格局篇

线上市场流量驱动,品牌格局马太效应明显

从品牌格局的角度来看,2025年一季度空调市场呈现显著的线上线下差异化竞争格局。线上市场受流量驱动逻辑主导,头部品牌凭借资源整合与渠道推广优势,加速收割线上流量资源,推动行业集中度快速提升,线上市场CR5从 70%攀升至 77.1%。其中,海尔、小米等品牌凭借出色的流量运营策略在线上市场份额增长明显,在世研大消费指数榜单中,海尔、小米品牌热度稳居前二,充分印证品牌声量对产品销量的强劲带动作用。

出口阴霾与跨界冲击叠加,品牌竞争进一步升级

尽管 2025年一季度中国空调产业尚未受到中美贸易摩擦冲击影响,但出口前景已显严峻态势。随着未来出口业务压力加剧,大量原外销产能将被迫转向国内市场,直接导致内销供给端规模激增,竞争压力显著加剧。与此同时,跨界品牌凭借互联网渠道与生态链协同的独特优势,持续加速渗透空调市场,进一步挤压传统品牌的生存空间。在市场需求整体疲软的背景下,头部品牌与新兴势力之间的份额争夺战愈发激烈,不仅加剧了价格竞争的白热化程度,更推动行业集中度面临深度结构性调整,内销品牌竞争格局进一步升级。

整体而言,2025年一季度,中国空调市场在机遇与挑战的交织中前行,渠道分化、产品迭代与格局重塑共同勾勒出行业转型的复杂图景。随着出口环境的不确定性加剧,内销市场竞争将进一步白热化,如何在存量市场中挖掘增量、突破技术与渠道瓶颈,将成为企业破局的关键。未来,唯有精准把握消费趋势、强化技术创新的企业,方能在激烈的市场竞争中抢占先机。

- QQ:61149512